L'ampiezza e la portata della versione finale della legge sulla riforma fiscale è tale che avrà un impatto su quasi tutti i contribuenti siano essi individui, imprese, trust o proprietà. L’attuazione e l’implementazione del TCJA generalmente comporta un abbassamento delle aliquote delle imposte sul reddito individuali ma al tempo stesso queste categorie di contribuenti potrebbero perdere i benefici di alcune detrazioni e/o crediti di imposta che saranno rimossi o limitati.

Aliquote fiscali

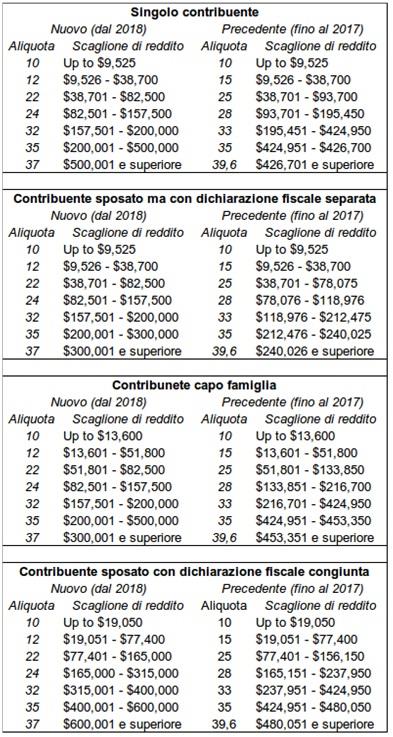

La TCJA ha mantenuto la struttura a sette scaglioni della precedente normativa, sebbene la maggior parte delle aliquote dell'imposta sul reddito siano state abbassate.

- Il tasso marginale superiore è stato ridotto al 37% (dal 39,6%).

- Il tasso massimo del 20% sulle plusvalenze a lungo termine e dividendi qualificati rimane invariato insieme all'imposta sul reddito da investimenti (3,8%).

- Le persone fisiche, i trust, le società che siano soci o i soci di una società di persone e le Limited Liability Company LLC possono beneficiare della nuova detrazione per i proventi di determinate attività pass-through.

La tabella seguente confronta le nuove fasce imposte sul reddito individuali della nuova normativa con la precedente (valida sino al 2017).

Detrazione standard ed esenzione personale

La deduzione standard è aumentata a $ 12.000 per i contribuenti singoli (in precedenza $ 6,350), $ 18.000 per i capifamiglia (in precedenza $ 9.350) e $ 24.000 per i contribuenti comuni (in precedenza $ 12.700), ciascuno valore è indicizzato sull’inflazione. La TCJA mantiene la detrazione standard aggiuntiva per anziani e non vedenti. Le esenzioni personali sono state abrogate.

Deduzione di interessi sui mutui per la casa

La deduzione per interessi ipotecari domestici viene mantenuta, sebbene l'importo sia limitato agli interessi pagati sui primi $ 750.000 del capitale, che è una riduzione rispetto all'attuale limite di $ 1 milione. Questa detrazione continua ad applicarsi alla residenza principale di un contribuente e ad un'altra residenza.

Deduzioni di interessi sui mutui immobiliari e sul patrimonio netto immobiliare

La detrazione per interessi ipotecari domestici è stata mantenuta dalla TCJA, sebbene l'importo sia ora limitato agli interessi pagati sui primi $ 750.000 del capitale, che è una riduzione rispetto al precedente limite di $ 1 milione. Questa riduzione non si applica tuttavia all'indebitamento sostenuto prima del 15 dicembre 2017 (a cui si applica ancora il limite di $ 1 milione). Questa deduzione continua ad applicarsi alla residenza principale di un contribuente .

Detrazioni statali e locali, vendite e imposte sulla proprietà

Le detrazioni per le entrate statali e locali, le vendite e le imposte sulla proprietà sono ora soggette a un limite complessivo di $ 10.000. Gli individui che vivono in stati con aliquote fiscali più elevate (ad esempio, California e New York) sentiranno l'impatto di questo cambiamento nella massima misura, e alcuni potrebbero addirittura prendere in considerazione la possibilità di trasferirsi in stati con un'imposta sul reddito inferiore o nullo. Si noti, tuttavia, che le imposte statali e locali e le imposte patrimoniali non sono generalmente soggette a questo nuovo limite di $ 10.000 se sono pagate o maturate nell'esercizio di un'attività commerciale o di produzione di reddito.

Altre detrazioni ed esclusioni

Numerose altre deduzioni sono limitate o eliminate, inclusa la detrazione delle spese di trasloco e tutte le detrazioni dettagliate varie che sono attualmente soggette al piano del due percento (ex. le spese per la produzione di reddito come spese di investimento e di valutazione) non sono più consentite. Allo stesso modo la TCJA abroga la cosiddetta "eliminazione graduale" per le deduzioni dettagliate rimanenti.

Crediti d'imposta familiari

L'esenzione personale per i dipendenti e il credito d'imposta per l'adozione sono stati eliminati. Il credito fiscale per i figli viene aumentato a $ 2.000 (da $ 1.000) per bambino con meno di 17 anni e viene aggiunto un credito aggiuntivo di $ 500 per gli altri, entrambi soggetti a una soglia di eliminazione di $ 400.000 per le coppie sposate. La parte rimborsabile del credito equivale al 15% dei guadagni in eccesso di $ 2.500 per ogni bambino (ma la quota massima rimborsabile è fissata a $ 1.400 per bambino, indicizzato per l'inflazione).

Deduzione dettagliata spesa medica

Le spese mediche extra eccedenti il 7,5% del reddito lordo rettificato sono deducibili per gli anni fiscali 2017 e 2018, con il livello che tornerà al 10% nel 2019.

Imposta minima alternativa individuale

L'esenzione per l'imposta minima alternativa individuale è stata mantenuta e sarà portata a $ 109.400 per i contribuenti comuni (da $ 86.200), $ 70.300 per i contribuenti singoli (da $ 55.400) e la soglia di eliminazione per l'esenzione è aumentata a $ 1 milione per contribuenti comuni (da $ 164.100) e $ 500.000 per il contribuenti singolo (da $ 123.100).

Tassazione internazionali - Imposta sul reddito internazionale

Il TCJA trasla la normativa degli Stati Uniti verso una concezione di tassazione sul reddito estero più conforme alla prassi internazionalmente accettata, introducendo delle nuove disposizioni sull'erosione della base imponibile e sulle regole anti-abuso. Al tempo stesso i dividendi e i profitti delle società statunitensi non saranno soggette alle imposte statunitensi nel momento del rimpatrio.

La normativa TCJA stabilisce una precisa normativa per il rimpatrio dei profitti stranieri. In particolare c’è una tassazione predeterminata al tasso del 15,5% per il rientro in USA dei valori finanziari in contanti o in strumenti equivalenti ed con un tasso dell'8% sui guadagni prodotti all’estero, a sua volta reinvestiti all'estero e mai rimpatriati.

Le disposizioni sul rimpatrio dei valori finanziari e dei profitti prodotti all’estero produrrà degli effetti immediati sugli azionisti di società straniere controllate dalla capogruppo statunitense. Anche se le società interessate potranno scegliere di pagare l'imposta sul rimpatrio degli utili con un opzione rateale, la scelta di utilizzare appieno questa norma di rientro dei capitali dovrà essere fatta (e di conseguenza la prima rata deve essere pagata) entro la data di scadenza della dichiarazione dei redditi per l’anno 2017. (L'eccezione commerciale o aziendale attiva ai sensi della Sezione 367 dell’ United States Internal Revenue Code è stata abrogata, il che può rappresentare un ostacolo rilevante per le società statunitensi che intendono incorporare una filiale estera o trasferire attività a una società straniera in una procedura differita.)

Alcune norme anti-abuso introdotte dal TCJA potranno essere particolarmente onerose per le compagnie assicurative, compresa una disposizione espressa in merito ai premi di riassicurazione che sono stati pagati in modalità offshore.

Il TCJA introduce numerose modifiche riguardanti la fiscalità internazionale in rapporto alla definizione di azionista (ai fini delle norme statunitensi sulle società estere controllate). Le nuove disposizioni riguardanti il reddito intangibile globale a bassa tassazione potranno causare complicazioni e potenziali inclusioni di reddito per gli azionisti statunitensi di società offshore.

Tasse di trasferimento di ricchezza

La tassa federale sulle donazioni è stata mantenuta, ma l'esenzione è stata aumentata a $ 11,18 milioni a persona per gli anni fiscali che inizieranno dopo il 31 dicembre 2017. Inoltre le esenzioni per imposte sui trasferimenti di proprietà e salti generazionali sono state raddoppiate da $ 5,6 milioni a $ 11,18 milioni (con indicizzazione dell'inflazione ogni anno).

Nuova deduzione pass-through per reddito aziendale qualificato

I proprietari di entità passanti possono essere influenzati dalla nuova detrazione del 20% del reddito imponibile per ogni "reddito d'impresa qualificato" ricevuto da determinate entità commerciali (pass-through businesses) che includono partnership, scorporazioni, LLC e ditte individuali. Questa nuova detrazione riduce effettivamente il tasso individuale massimo del 37% al 29,6% per i redditi provenienti da entità passanti che soddisfano la definizione di "reddito aziendale qualificato".

Giacomo Breda

Docente presso NIBI, Nuovo Istituto di Business Internazionale Promos