Per i prossimi anni si prevede una notevole crescita delle relazioni commerciali internazionali, il cui valore dovrebbe attestarsi sui 48,5 miliardi di USD. Tale crescita interesserà sopratutto i c.d. South to South corridors: Asia to Latin America e Asia to Africa. E' evidente che la crescita delle relazioni commerciali internazionali porterà a un relativo incremento dei pagamenti internazionali. In tale ambito, il mercato chiede soluzioni più veloci, più efficienti e sicure: la risposta è Bank Payment Obligation (BPO).

La BPO si propone l’ambizioso obiettivo di supportare e di migliorare gli strumenti di trade finance, attraverso il passaggio da presentazioni cartacee dei documenti, con la relativa discrezionalità dall’analisi degli stessi, a presentazioni elettroniche con il controllo automatico dei dati. Il processo di gestione della BPO è sostanzialmente paperless, eccezion fatta per i documenti cartacei, che saranno comunque inviati dal venditore direttamente al compratore. Il risultato è un sistema di pagamento meno complesso e meno costoso, che riduce i tempi del ciclo dei pagamenti. La BPO è stata studiata per il commercio internazionale, ma può essere utilizzata anche per operazioni domestiche.

Il posizionamento

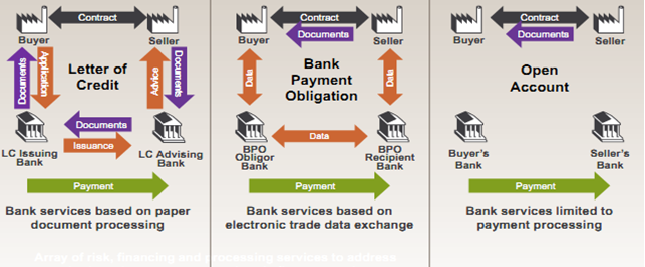

La BPO intende colmare il gap esistente fra i pagamenti in Open Account e i "Documentary Trade Products". La BPO non intende sostituire i sistemi di regolamento esistenti, ma di supportarne l’offerta, consentendo alle banche di essere più coinvolte "in the open account space". In definitiva possiamo affermare che la "BPO enables bank-assisted Open Account trade". La BPO non è da intendersi come una "light letter of credit" o una "electronic letter of credit".

Fonte: Swift

I benefici

I benefici della BPO sono notevoli e riguardano le controparti commerciali e le banche. I benefici possono essere riepilogati come segue:

- Migliora e aumenta le possibilità di finanziamento per le banche (il mercato chiede più "financing transactions");

- Riduce/annulla le inefficienze della "financial supply chain" (inefficienze nelle LC e nelle operazioni in Open-Account);

- Ottimizza il capitale circolante e razionalizza il "cash cycle" (la BPO si può creare "at any time during the lifecycle of a transaction");

- Garantisce il pagamento ed è strumento più sicuro del pre-pagamento;

- Migliora il processo di regolamento (il controllo dei documenti è lento e costoso);

- Riduce sensibilmente il rischio di discordanze (si lavora su dati e non su documenti);

- Migliora le relazioni commerciali fra venditori e compratori;

- Sviluppa forme flessibili di finanziamento (pre/post-shipment e interbancari);

- Riduce i costi relativi al minor intervento manuale presso venditori, compratori e banche;

- Riduce i costi e gli oneri amministrativi rispetto ai "documentary trade products". Rischio ridotto relativo a discordanze, dispute, ritardi, demurrage charges etc.;

- Per il venditore garantisce il pagamento a data certa e "on time", riducendo i "Days Sales Outstanding" (DSO);

- Prevede la possibilità di condividere il rischio fra più banche (si possono emettere più BPO per la stessa operazione);

- Garantisce la possibilità di emettere "Silent BPO" (si può emettere anche una BPO fra banche senza coinvolgere venditori e compratori!)

- Offre nuove opportunità di business per le banche nell’ambito dei pagamenti in open account;

- Prevede minori costi con processi automatizzati per i pagamenti.

Le differenze fra BPO e crediti documentari

Tradizionalmente, i "documentary trade products", come i crediti documentari e le garanzie bancarie, prevedono un impegno di una banca a pagare un soggetto "corporate" (bank-to-corporate undertaking). La BPO, invece, prevede un impegno di una banca a pagare un’altra banca (bank-to-bank undertaking).

Pertanto:

- mentre il beneficiario di un credito documentario è un venditore,

- il beneficiario di una BPO è la sua banca, la c.d. "Recipient Bank".

Il venditore non è un soggetto della BPO. Un credito documentario può, inoltre, essere confermato da una banca mentre una BPO non può essere confermata.

Eventualmente la banca beneficiaria della BPO (Recipient Bank) può emettere un suo impegno verso il venditore – accordo separato e privatistico basato sulla BPO, ma al di fuori della stessa – che può considerarsi una sorta "silent confirmation" o "silent obligation". Pare opportuno sottolineare che "rules, standards & platform" sono molto diversi fra BPO e crediti documentari. I crediti sono disciplinati dalle UCP 600 ICC, mentre la BPO dalle URBPO ICC, la piattaforma di riferimento per i crediti è la FIN di Swift mentre per la BPO è la Transaction Matching Application. Lo standard per l’emissione dei crediti è l’MT700 mentre per la BPO è invece la messaggisica ISO 20022 TSMT. A differenza delle garanzie bancarie, possiamo infine notare che la BPO è uno strumento di pagamento, ha caratteristiche di "self-liquidating" ed è parte del "trade cycle". La sua esecuzione è legata alla spedizione della merce e al relativo e positivo matching dei dati.

La normativa

La ICC (International Chamber of Commerce) ha già predisposto un set di norme, andato in vigore il 1 Luglio 2013, per disciplinare la BPO denominato URBPO (Uniform Rules for Bank Payment Obligations) ICC Publication No. 750E, 2013 Edition. Si precisa che tali norme regolano esclusivamente lo scambio di dati fra le c.d. "Involved Banks" e la "Transaction Matching Application" (TMA). I rapporti venditore/compratore e rispettive banche non trovano disciplina nelle URBPO ICC.

La definizione di BPO

Pare opportuno riprendere la definizione della BPO direttamente dalla relativa normativa che, all’art. 3, recita quanto segue:

"Bank Payment Obligation" or "BPO" means an irrevocable and independent undertaking of an Obligor Bank to pay or incur a deferred payment obligation and pay at maturity a specified amount to a Recipient Bank following Submission of all Data Sets required by an Established Baseline resulting in a Data Match or an acceptance of a Data Mismatch"

Pertanto, la BPO è un impegno irrevocabile ed autonomo (nel pieno rispetto della ratio degli strumenti di garanzia già in uso nel commercio internazionale) di una "Obligor Bank", che è la banca che emette la BPO, a pagare un determinato importo a vista o a scadenza a un’altra banca, la c.d. "Recipient Bank" beneficiaria della BPO (ci potranno essere più Obligor Banks, ma sempre una sola Recipient Bank), in seguito all’immissione di tutti i c.d. "Data Sets" richiesti da una "Established Baseline" conseguente in un "Data Match" o una accettazione di un "Data Mismatch".

Di seguito si riportano, per comodità, le definizioni di tutte le terminologie utilizzate, volutamente differenziate rispetto alla terminologia utilizzata per i crediti documentari, ex art. 3 URBPO ICC:

- "Obligor Bank" means the bank that issues a BPO.

- "Recipient Bank" means the bank that is the beneficiary of a BPO. The Recipient Bank is always the Seller’s Bank.

- "Data Set" means any of the categories (for example, ’commercial‘, ’transport‘, ’insurance‘, ’certificate‘ or ’other certificate‘) included in a Data Set Submission sent to a Transaction Matching Application by an Involved Bank for comparison with an Established Baseline.

- "Baseline" means data in respect of an underlying trade transaction submitted to a Transaction Matching Application by a Buyer’s Bank or a Seller’s Bank.

- "Established Baseline" means a Baseline from the time when a Transaction Matching Application sends a Baseline Match Report containing Zero Mismatches and with the status ’established‘.

- "Data Match" means a comparison of all required Data Sets with an Established Baseline resulting in Zero Mismatches as specified in a Data Set Match Report.

- "Data Mismatch” means a comparison of all required Data Sets with an Established Baseline resulting in one more mismatches as specified in a Data Set Match Report.

- "Transaction Matching Application" or "TMA" means any centralised data matching and workflow application, whether or not proprietary to an Involved Bank, which provides the service of processing TSMT messages received from Involved Banks, the automatic comparison of the data contained in such messages, and the subsequent sending of all related TSMT messages to each Involved Bank.

- "Zero Mismatches" means that the data represented in one Baseline match the data represented in a corresponding Baseline or, as the context may indicate, that all required Data Sets match the data required by an Established Baseline.

BPO: come iniziare?

Al fine di iniziare ad utilizzare lo strumento, è necessario che il venditore e il compratore siano d’accordo nell’utilizzare una BPO nell’ambito dell’accordo commerciale sottostante, definendo, ad esempio, i "Payment Terms" come segue: "Irrevocable Bank Payment Obligation, Settlement by Payment or, Settlement by Deferred Payment Undertaking and payment at maturity. Deferred payment terms: x days after sight or after date of…). Date on which the Bank Payment Obligation must be notified to seller: x days before date of shipment/other…….".

Il compratore, inoltre, deve avere un accordo in essere con una banca disponibile ad agire come "Obligor Bank" e ad emettere una BPO. La banca del venditore e la banca del compratore devono, infine, supportare la gestione di una BPO per la ricezione e l’invio dei dati utilizzando la stessa Transaction Matching Application "TMA" (ad es. la SWIFT Trade Service Utility platform "TSU") e aderendo alla messaggistica ISO 20022 TSMT.

Gli steps di una BPO

Il funzionamento di una BPO segue il seguente processo:

- Il compratore, definito l’accordo commerciale col venditore, invia il "Purchase Order" al venditore;

- Il compratore fornisce i dati minimi del "Purchase Order" e le condizioni della BPO alla sua banca (Buyer’s Bank che diventa Obligor Bank all’emissione della BPO);

- Il venditore conferma i dati del "Purchase Order" e della BPO alla sua banca, (la Seller’s Bank che, a BPO emessa, diventa "Recipient Bank");

- Se i dati sono congrui nella TMA, la baseline diventa "established" e la BPO emessa irrevocabilmente; (si segnala che una baseline può essere established senza BPO che può eventualmente essere inserita "at any time")

- Il venditore spedisce la merce al compratore;

- Il venditore fornisce i dati di spedizione (Data Sets) alla sua banca che li inserisce nella TMA per il relativo matching;

- Il compratore riceve il match report dalla sua banca e viene invitato ad accettare eventuali "mismatches";

- La "Recipient Bank" conferma al venditore il "successful dataset match";

- La BPO ora è dovuta in riferimento ai tempi di regolamento stabiliti (a vista o a una certa scadenza);

- Il venditore invia i documenti direttamente al compratore che ritira la merce;

- Alla data prevista, la "Obligor Bank" addebita i fondi al compratore, rimette i fondi alla "Recipient Bank" che accredita il venditore.

Le criticità

Oltre ai numerosi benefici, la BPO presenta anche alcune criticità, di seguito riepilogate:

- Poco storico di transazioni (la prima operazione BPO in Italia è stata conclusa a cura di UniCredit solo il 27.2.2015);

- Richiede nuove infrastrutture informatiche per le banche;

- Assenza di documenti rappresentativi di merce (è opportuno notare che alcuni operatori stanno sviluppando "paperless solutions", con l’attivazione della c.d. e-BL che consente il ritiro della merce al destinatario solo quando la BPO è dovuta);

- "Document oriented business culture" sia per il compratore che per il venditore;

- Potenziali problematiche legali in alcuni paesi.

BPO: Market Adoption

Nel mondo già 19 gruppi bancari utilizzano la BPO. Sulla Tsu di Swift, sono 19 le banche in fase di test, 83 gruppi bancari e 47 paesi raggiungibili, (dati Swift aggiornati al 20 Aprile 2015), fra cui UniCredit, Banca popolare dell'Emilia Romagna, Banca Popolare di Sondrio, Iccrea Banca, Gruppo Banca Popolare di Vicenza, Banco Popolare e BNL. Alcune di queste sono in fase di test. Per ulteriori info:

http://corporates.swift.com/sites/sdccor/files/20150420_bpo_market_adoption.pdf

Conclusioni

"Before the BPO existed, BP could physically move 15.000 cubic meter of Liquefied Natural Gas faster than it could process 500 grams of paper. Things needed to change". E’ quanto affermato da David Vermylen – Global Credit Manager di BP Chemicals.

Il commercio internazionale sta dunque entrando in una nuova era.

Non solo per i nuovi mercati o per le nuove rotte dei traffici commerciali internazionali, ma anche e soprattutto per le nuove metodologie e i nuovi strumenti come la BPO, che promettono di creare valore migliorando enormemente i processi di regolamento, di finanziamento e di risk mitigation. E’ però opportuno sottolineare che solo l’ottimale comprensione del funzionamento di tale strumento e della relativa normativa che lo disciplina possono portare a significativi miglioramenti nelle operazioni commerciali internazionali.

Dr. Domenico Del Sorbo