Alle criticità connesse alle catene globali del valore si è aggiunto il conflitto Russia - Ucraina, con forti e persistenti pressioni sui prezzi e diffusi impatti sugli equilibri geoeconomici mondiali.

L’incremento dei costi di produzione, le strozzature dell’offerta, il deterioramento del clima di fiducia e i minori stimoli monetari e fiscali, hanno portato a un’inevitabile revisione al ribasso delle prospettive di crescita del Pil mondiale (2,8% nel 2022 e 2,3% nel 2023) e del commercio internazionale di beni in volume (4,2% e 2,7%, rispettivamente).

L’apprezzamento del dollaro favorisce le esportazioni extra-Ue del Made in Italy, specie negli Stati Uniti (primo mercato di sbocco oltre i confini europei), rendendo le nostre merci meno care. Di contro, l’indebolimento dell’euro pesa particolarmente sugli acquisti delle materie prime denominate in dollari.

Nel confronto con Francia e Germania, le previsioni sul tasso di cambio effettivo reale – che tiene conto anche dell’andamento dei prezzi italiani rispetto a quelli esteri – indicano una generale tenuta della competitività dei beni Made in Italy, con i loro prezzi attesi crescere a un ritmo relativamente inferiore a quello dei principali competitor europei.

Il mercato globale esprime ancora opportunità capaci di compensare quelle che le varie emergenze non hanno consentito di sfruttare a pieno. Ma le imprese sono chiamate a un riposizionamento, a una maggior diversificazione geografica e a un maggior ricorso a strumenti assicurativo-finanziari per crescere, in sicurezza, all’estero.

Scenario base

Nello scenario base – che sconta una graduale risoluzione del conflitto nel corso del prossimo anno – le esportazioni italiane di beni in valore cresceranno quest’anno del 10,3%, continuando a registrare un andamento positivo anche nel 2023 (+5%), quando si raggiungeranno quasi i 600 miliardi di euro, consentendo all’Italia di mantenere pressoché invariata la sua quota di mercato a livello mondiale.

L’aumento a doppia cifra dell’export in valore previsto per il 2022 sarà spinto per lo più dal fattore prezzo, mentre la componente volumi crescerà a un ritmo decisamente più contenuto (+2,6%). Nel 2023 le tensioni sui costi sono attese affievolirsi e le differenti dinamiche convergere: +5% in valore, a fronte di un +4% in volume.

Le esportazioni italiane di servizi (+19,9%) tornano ai livelli pre-Covid dopo il rimbalzo incompleto dello scorso anno, grazie soprattutto al comparto del turismo che rappresenta il 9,1% del Pil.

Proseguirà nel biennio 2022-2023, nonostante il rincaro degli input produttivi lungo tutta la filiera, la buona performance dell’agroalimentare, che dallo scorso anno sta beneficiando della ripartenza del canale dell’ospitalità.

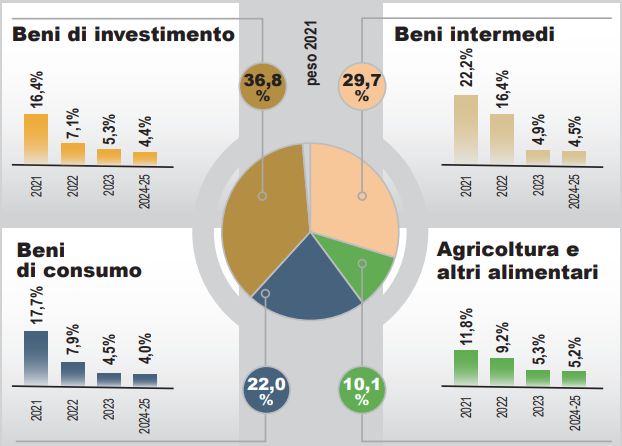

Esportazioni italiane di beni per raggruppamento (variazione % annua)

Tra le diverse aree geografiche, i Paesi dell’Est Europa, al centro del ciclone, sono fisiologicamente le economie che soffrono maggiormente e sono destinate a subire più a lungo gli effetti del conflitto in corso. L’Europa avanzata patisce le criticità dell’approvvigionamento di input, in particolare quelli energetici, e le difficoltà lungo le catene globali, ma la struttura economica dei Paesi permette loro di mitigare, almeno temporaneamente e in alcuni casi parzialmente, tali effetti.

L’autonomia energetica e la domanda interna sono gli elementi a sostegno delle importazioni del Nord America, così come lo sono per i principali mercati dell’America Latina la lontananza dal conflitto, il relativo isolamento di molte economie rispetto alle catene globali del valore, l’autosufficienza energetica e alimentare.

A beneficiare dei rincari dei prezzi dell’energia e delle nuove fonti di fornitura cercate dai Paesi europei è il Medio Oriente e Nord Africa, seppure, soprattutto in quest’area, con differenze significative tra Paesi esportatori e non.

L’Asia-Pacifico è influenzata dalle politiche “zero Covid” attuate in Cina, oltre che da una differenziazione di geografie a seconda del grado di dipendenza dall’import di materie prime energetiche.

Il persistere delle conseguenze della pandemia su economie a minore copertura vaccinale, già finanziariamente fragili e poco diversificate, e l’impatto del conflitto sulla sicurezza alimentare mantengono deboli le prospettive di crescita della domanda dell’Africa Subsahariana.

Opportunità per il made in Italy

In alcuni mercati, l’export italiano mostrerà una dinamica particolarmente vivace. In tal senso, l’eredità positiva di Expo Dubai e il piano d’investimenti pubblici negli Emirati Arabi Uniti, così come il progetto “Vision 2030” in Arabia Saudita, potranno costituire un volano per le nostre vendite, in particolare di beni di investimento.

In Messico e in Colombia le imprese italiane potranno cogliere opportunità di fornitura integrandosi nelle catene di approvvigionamento di player nazionali, in settori che spaziano dagli apparecchi elettrici ai mezzi di trasporto, dalla chimica all’agroalimentare.

In Asia le esportazioni italiane potranno beneficiare della trasformazione in atto del tessuto industriale del Vietnam, in particolare nell’industria tessile e della lavorazione di cuoio e pelli. In India, oltre ai settori interessati dai piani di sviluppo infrastrutturale, le nostre vendite di beni intermedi, come la chimica e la farmaceutica, godranno anche del rapido sviluppo di alcune industrie indiane nel food processing e nella cura della persona. Nuova Delhi rappresenta anche uno dei mercati alternativi per il rifornimento strategico di alcune materie prime, come ad esempio argilla, ghisa, ferro e acciaio.

Tra i Paesi avanzati, gli Stati Uniti daranno ulteriore spinta alla transizione energetica da cui potranno derivare opportunità per le imprese italiane operanti nei settori della meccanica strumentale e degli apparecchi elettrici; la svolta green, supportata anche dall’NGEU, favorirà l’export italiano di questi settori anche in Spagna.

Scenario alternativo

In un contesto segnato da un’elevata incertezza economica globale, SACE prevede anche uno scenario alternativo elaborato sull’ipotesi di continuazione e intensificazione nel tempo del conflitto, la cui probabilità di accadimento sta gradualmente aumentando.

La crescita economica globale risulterebbe più debole e sarebbe accompagnata da un’ulteriore impennata dell’inflazione. In questo contesto, le nostre esportazioni crescerebbero a un tasso del 9,1% quest’anno (-1,2 punti percentuali rispetto allo scenario base) e registrerebbero un incremento solo di poco superiore allo zero nel 2023 (+0,5%; -4,5 p.p. rispetto al baseline).

Fonte: SACE