Nonostante i colli di bottiglia sul lato dell’offerta in alcuni settori, collegati a criticità prevalentemente di natura temporanea nella logistica e nell’approvvigionamento delle materie prime e dei semilavorati, gli scambi internazionali di merci cresceranno nel 2021 di circa il 10%, un ritmo di espansione vicino al tasso record registrato nel 2010.

Dopo aver segnato una contrazione del 35% lo scorso anno, con effetti particolarmente negativi nelle economie mature, i flussi mondiali di investimenti diretti esteri seguiranno invece prospettive di ripresa più incerte e sarà necessario attendere la fine del 2022 per assistere a un pieno ritorno ai livelli pre-crisi.

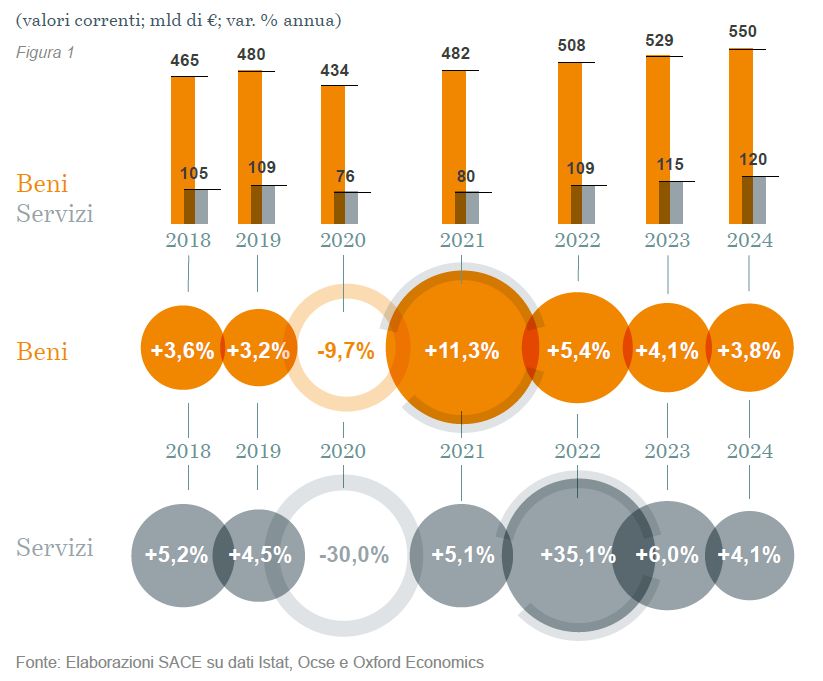

Nello scenario base di SACE - quello a maggior probabilità di accadimento (40%) - le esportazioni italiane di beni in valore cresceranno quest’anno dell’11,3% consentendo all’Italia di mantenere invariata la propria quota di mercato mondiale anche nel 2021.

Quest’anno rimarrà invece parziale il recupero dell’export italiano di servizi (+5,1%), maggiormente colpito dalle misure restrittive specie nella componente del turismo. La vera e propria ripresa avverrà nel 2022.

Le vendite di beni Made in Italy nel 2021 raggiungeranno quota 482 miliardi di euro, per continuare ad aumentare del 5,4% nel 2022 e assestarsi su una crescita del 4% in media, nel biennio successivo. Tale ritmo consentirà di raggiungere nel 2024 il valore di 550 miliardi di euro di esportazioni di beni.

La performance beneficerà degli ingenti programmi di ripresa varati dai nostri partner commerciali (ad esempio il Next Generation EU in Unione Europea e il piano infrastrutturale negli Stati Uniti) che genereranno una domanda aggiuntiva per alcuni beni, specie quelli intermedi e di investimento.

Esportazioni italiane di beni e servizi in valore

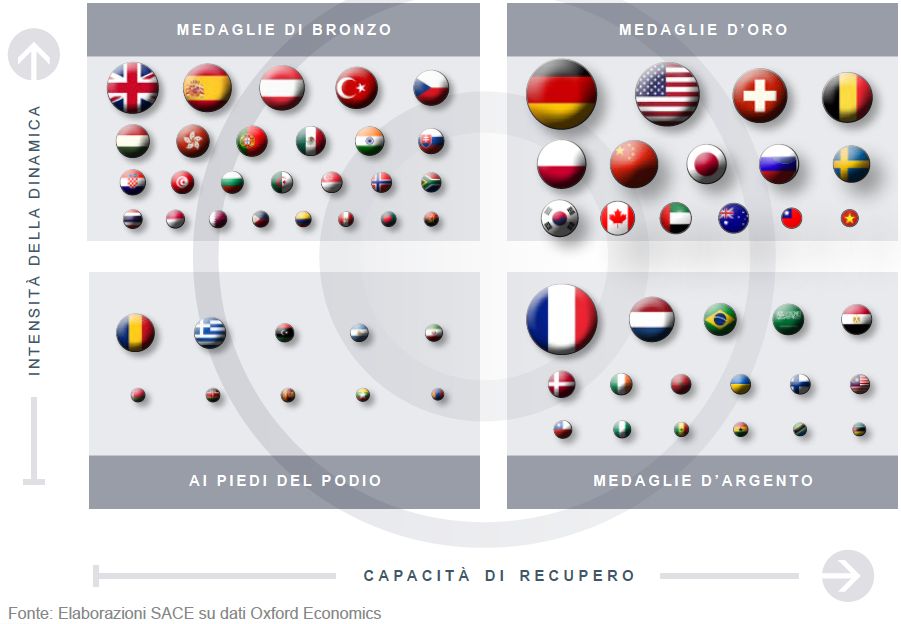

Principali mercati di destinazione dell’export italiano

L’export italiano seguirà sentieri di rapida ripresa e crescita in alcuni mercati, di mero recupero del terreno perso con la crisi in altri, di risalita più lenta in altri ancora.

Gli economisti SACE hanno suddiviso in quattro gruppi i nostri principali partner commerciali in funzione della capacità di ripresa del nostro export e dell’intensità della sua dinamica nei prossimi anni.

- Il primo raggruppamento (medaglie d'oro) include i Paesi dove le vendite di beni italiani sono attese in rapida ripresa già nel 2021 e con una dinamica intensa anche nel triennio seguente. Oltre ad alcuni importanti partner come Stati Uniti, Germania e Svizzera, rientrano anche la Cina e diversi mercati dell’Asia pacifico, Polonia ed Emirati Arabi Uniti.

- Per le geografie del secondo gruppo (medaglie d'argento) il recupero sarà completo nell’anno in corso, ma seguirà una dinamica più contenuta negli anni successivi. Tra di esse troviamo mercati di sbocco dipendenti dai corsi delle materie prime (come Brasile, Arabia Saudita, Malesia e Ghana), altre destinazioni europee (ad esempio Francia e Paesi Bassi) e non solo (tra cui Senegal).

- Tra i Paesi accumunati da un recupero dei valori pre-crisi ancora incompiuto nel 2021 (medaglie di bronzo), pur mostrando buone prospettive di crescita in un orizzonte temporale più ampio, vi sono Regno Unito, Spagna, Turchia, Messico, India, Sudafrica e Thailandia.

- Maggiori criticità di ripresa si riscontrano, infine, nell’export verso quei mercati che scontano, in alcuni casi, fragilità economiche e politiche, in altri, effetti depressivi della domanda derivanti dalla pandemia. Fra di essi: Romania, Grecia, Argentina e Sri Lanka.

Paesi a più rapida ripresa (medaglie d’oro)

Le vendite italiane di beni verso la Germania, primo mercato di sbocco, saranno caratterizzate nel 2021 da una crescita a doppia cifra, grazie al traino dei beni di investimento e intermedi, che aumenteranno rispettivamente del 10,4% e dell’11,7% per poi ristabilirsi su ritmi più contenuti negli anni a seguire.

Per gli Stati Uniti - terzo mercato italiano e primo fuori dai confini europei - il tasso di crescita del nostro export nel 2021 sarà +11%.

Il 2021 segnerà il rilancio per le vendite di beni Made in Italy verso la Svizzera (+7,1%, dopo il -2,9% dello scorso anno), a cui contribuirà in particolare la crescita dei beni di consumo, soprattutto tessile e abbigliamento (+11,1%).

Un recupero simile è atteso per l’export italiano di beni in Giappone (+14,3% nel 2021) grazie anche all’Accordo di partenariato economico con l’Ue in vigore dal 2019. Il balzo sarà rilevante per i beni di consumo (+14,8%, soprattutto tessile), seguito da alimentari e bevande (+12,1%), beni di investimento (+18,4%, in particolare meccanica strumentale e mezzi di trasporto) e per i beni intermedi gomma e plastica (+16,1%).

Nonostante le tensioni politiche degli ultimi anni, la Russia resta un mercato significativo. Nel 2021 i prodotti Made in Italy riguadagneranno ampiamente quanto perso lo scorso anno grazie a una crescita del 13,1%, per poi assestarsi su un sentiero fisiologicamente più basso nel 2022. Sarà la meccanica strumentale a trainare le esportazioni italiane verso Mosca (+18,7%).

Spicca la crescita attesa del 15,5% del nostro export verso il Canada, trainata soprattutto dalle dinamiche favorevoli di meccanica strumentale (+19,6%) e alimentari e bevande (+11%), questi ultimi già ampiamente in positivo nel 2020, in virtù dei benefici derivanti dall’accordo di libero scambio CETA.

L’attrazione degli investimenti in Polonia continuerà a dare un impulso positivo anche alle esportazioni italiane verso Varsavia (+10,5% nel 2021), in seguito all’aumento della ricchezza pro capite che manterrà alta la domanda di prodotti alimentari e bevande (+11%) e di altri beni di consumo (+6,5%, principalmente preziosi).

Dopo essere rimasto pressoché stabile lo scorso anno, l’export italiano in Cina supererà i 14 miliardi di euro nel 2021, continuando la sua corsa anche negli anni successivi. L’accelerazione delle vendite verso Pechino sarà trainata in particolare dai beni di consumo (+12%, con una accentuata dinamica per moda e arredamento) e da quelli di investimento (+11,7%).

La Corea del Sud è diventato il terzo mercato nella regione a seguito del crollo delle vendite italiane verso Hong Kong (-25,6%). La domanda coreana di prodotti italiani nel 2021 supererà i valori pre-crisi grazie a un tasso di crescita previsto all’11,2%. I beni di consumo, che valgono oltre il 40% delle nostre esportazioni, guideranno la ripartenza (+16,1%), grazie soprattutto al tessile e abbigliamento (+20,2%), che rappresenta un quinto delle nostre vendite nel Paese.

In Vietnam si confermano positive le dinamiche per l’export dell’Italia (+16% nel 2021), secondo fornitore europeo del Paese dopo la Germania. Ad Hanoi la ripartenza del settore tessile e abbigliamento offre opportunità importanti per le aziende italiane produttrici di macchine per impieghi tessili e per quelle della moda (+22,8% nel 2021).

Continuerà la crescita delle esportazioni italiane verso Taiwan (+7,5% nel 2021). Grazie alla gestione efficace dello shock sanitario e al boom della domanda estera di prodotti elettronici (in particolare i semiconduttori, di cui Taiwan è leader mondiale nella produzione) si sono create interessanti opportunità per le imprese degli apparecchi elettrici (+41% nel 2020 e +6,1% nel 2021). Molto positivo anche l’export di mezzi di trasporto (+16,7%) e di meccanica strumentale (+9,7%).

L’export italiano verso gli Emirati Arabi Uniti crescerà quest’anno del 15%, recuperando in buona parte il calo del 2020. In particolare la meccanica strumentale (+14,8%) beneficerà dei piani diversificazione del governo volti a trasformare la Federazione in un hub manifatturiero. Il fattore Expo Dubai guiderà il recupero delle nostre vendite di beni di consumo (+14,4% nel 2021) e la ripresa di agricoltura e alimentari (+18,4%).

La Francia, secondo mercato di destinazione, è stata inserita da SACE nel secondo gruppo (medaglia d’argento). Il recupero nel 2021 e la discreta performance negli anni a seguire sarà guidata dall’export di beni di investimento, in particolare dei mezzi di trasporto, e degli intermedi, come chimica (+8,2%), gomma e plastica (+17,1%) e prodotti in metallo (+16,8%).

Tali settori saranno spinti, infatti, dalla robusta ripresa della domanda interna nei settori automotive e costruzioni, tra cui il progetto “Grand Paris Express”, il più grande piano infrastrutturale europeo in essere da 35 miliardi di euro, che comprenderà una linea metropolitana completamente automatizzata attorno a Parigi,

Fonte: SACE (Rapporto export 2021)