Nello scenario baseline di contenimento della pandemia ed efficacia delle misure di politica economica, il Pil mondiale è atteso ridursi di circa il 5% su base annua nel 2020 secondo Oxford Economics, in linea con le proiezioni del Fondo monetario internazionale. Nel biennio 2022-23, la crescita del Pil mondiale è attesa proseguire e stabilizzarsi su un tasso medio annuo superiore al 3%, simile al ritmo osservato in media nel periodo 2011-18.

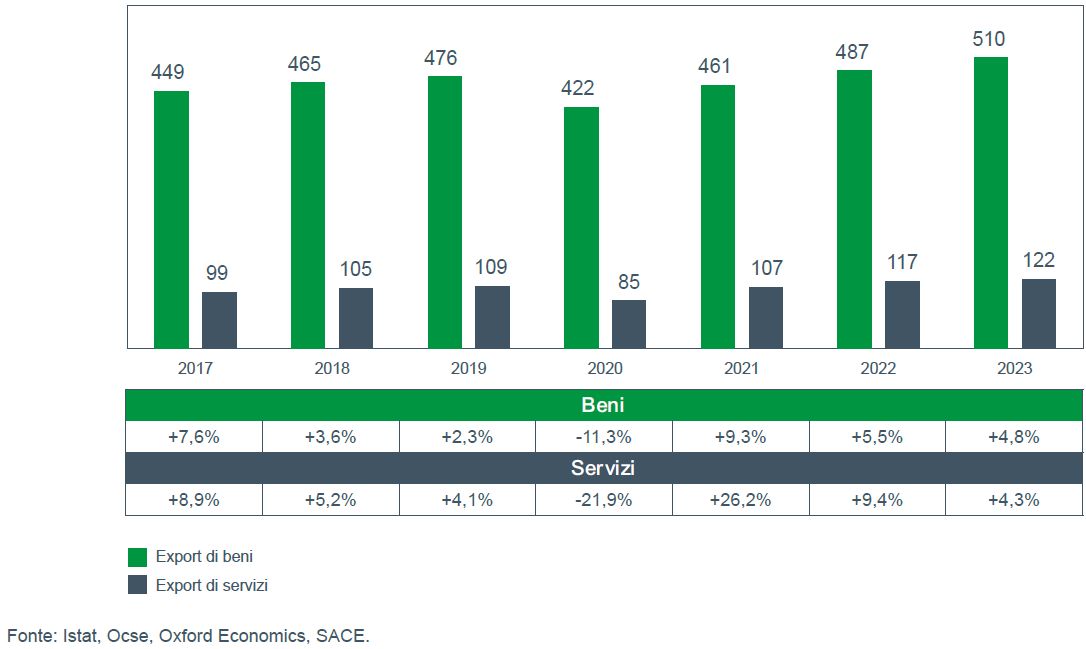

Nello scenario base, a cui Sace attribuisce la probabilità di accadimento più alta, le esportazioni italiane di beni, in valore, sono attese in forte contrazione nel 2020 (-11,3%), ai livelli di quattro anni fa. Tale caduta riporterà le esportazioni intorno ai 422 miliardi di euro.

Si prevede una ripresa relativamente rapida, caratterizzata anche da una componente di “rimbalzo statistico”, già nel 2021 (+9,3%), con una crescita media nei due anni successivi del 5,1%, un ritmo non trascurabile se si confronta con il 3% registrato in media annua tra il 2012 e il 2019 e che permetterà alle nostre vendite di beni all’estero di superare il valore dei 500 miliardi di euro alla fine dell’orizzonte di previsione.

Il recupero dell’export italiano di servizi, dopo il crollo atteso nel 2020 (-21,9%), sarà pressoché completo già il prossimo anno, a fronte di un rimbalzo del 26,2% che lo riporterà nuovamente ben oltre quota 100 miliardi di euro. Il forte calo previsto per l’anno in corso è da ascriversi principalmente al turismo, che nel 2019 pesava per quasi il 41% sulle esportazioni italiane di servizi.

Esportazioni italiane di beni e servizi in valore

(miliardi di euro - var. % annua)

Prospettive principali settori export italiano

Le maggiori spinte al ribasso riguarderanno alcuni settori dei beni intermedi, come i metalli e, in misura minore, i prodotti in gomma e plastica, che hanno sofferto l’interruzione delle Catene Globali del Valore (CGV) causata dal blocco diffuso delle attività produttive nella prima metà dell’anno, mentre la dinamica della chimica risulterà meno impattata nel 2020 grazie in particolare alla componente della farmaceutica.

Criticità sono attese anche per i beni di consumo, in particolare nel settore della moda che si riprenderà solo lentamente nel 2021, mentre le vendite all’estero di mobili e arredamento potranno, almeno in parte, beneficiare della maggiore attenzione dei consumatori legata alla più lunga permanenza nelle abitazioni, in media, anche durante l’attività lavorativa.

Molte sono inoltre le ombre, nel 2020, anche per i beni di investimento, specie nei mezzi di trasporto (soprattutto il segmento automotive, in difficoltà già dallo scorso anno, ma con qualche spiraglio positivo per i veicoli più green), nella meccanica strumentale e negli apparecchi elettrici, per via dei ritardi e delle cautele nelle scelte di famiglie e imprese in un contesto incerto.

Sono invece le esportazioni italiane di agricoltura e alimentari a essere le meno colpite nel 2020, in virtù di una produzione che non ha subito drastici arresti durante il lockdown e di una domanda sostenuta dall’aumento della spesa per alimenti e bevande realizzata nei canali della distribuzione, più o meno organizzata. In questo senso le restrizioni fisiche imposte ai contatti diretti con i consumatori e le imprese partner hanno fatto comprendere ancora di più l’importanza e le potenzialità dei canali digitali e dell’e-commerce per tutte le categorie di merci e servizi.

Aree e mercati di destinazione

Le nostre vendite verso i paesi europei avanzati e il Nord America subiranno una contrazione marcata nell’anno in corso, seguita da una ripartenza già nel 2021, sebbene non sufficiente per ritornare sui livelli del 2019.

Una maggiore resilienza sarà mostrata dal nostro export nei mercati dell’Europa emergente e Csi, mentre in Asia saranno le economie che hanno reagito prima e meglio alla crisi pandemica quelle dove la domanda di Made in Italy ripartirà più velocemente.

Una caduta delle vendite nel 2020 seguita da una ripresa apprezzabile nell’anno successivo caratterizzerà la dinamica delle nostre esportazioni verso l’America Latina e l’Africa Subsahariana, nonostante il pesante impatto sanitario della pandemia nella prima regione e i timori di una diffusione incontrollata nella seconda area alimentino rischi al ribasso per un pieno e veloce recupero dell’export italiano.

- Nel caso di Francia, Stati Uniti e Spagna, l’export italiano nel 2021 è atteso tra il 96% e il 97% dei livelli del 2019. Una simile dinamica di recupero è attesa per le nostre vendite verso la Germania, primo mercato di sbocco per le merci italiane.

- I livelli delle nostre vendite verso l’India e l’Egitto nel 2021 segneranno circa 5 punti percentuali in meno rispetto al 2019, mentre ancora più lenta sarà la ripresa dell’export italiano verso il Regno Unito, che nel 2021 sarà pari soltanto al 90% del livello del 2019.

- Si attende, di converso, un andamento più reattivo per le esportazioni italiane verso i paesi nordeuropei (Svezia, Danimarca, Norvegia e Finlandia, che nel 2019 pesavano il 2,4% dell’export totale), dove si sono registrati in media meno contagi e le restrizioni sono state meno severe e verso i quali il recupero delle nostre vendite risulterà pressoché completo già nel 2021.

- Le nostre esportazioni verso Emirati Arabi Uniti, Arabia Saudita e Qatar nel 2021 potrebbero aver recuperato il 95% e oltre dei livelli del 2019, mentre nel caso di Indonesia e Nigeria il “rimbalzo” sarà un po’ meno accentuato.

- Ancora più evidente sarà invece la ripresa delle nostre esportazioni verso Messico, Norvegia e soprattutto Russia, dove i livelli attesi del 2021 sono previsti ben al di sopra di quelli pre-crisi.

- Nelle Filippine e Myanmar, la contrazione delle nostre vendite sarà superiore al 20% nel 2020 e, nonostante una buona ripresa attesa il prossimo anno, non riuscirà a ritornare ai livelli pre-crisi prima del 2022.

- Poco inferiori i cali attesi nel 2020 per le esportazioni italiane verso Hong Kong e Indonesia, ma in questi casi il recupero nel prossimo anno sarà più accentuato, seppur ancora una volta non completo.

- I livelli del 2019 saranno invece pressoché raggiunti nel 2021 dalle nostre esportazioni verso Singapore e Thailandia, mentre nel caso del Vietnam saranno finanche superati.

Opportunità per l’export italiano

Tra i mercati da presidiare per sfruttare una ripartenza più veloce della domanda vi sono: Germania, Stati Uniti (con le incognite legate al contenimento della pandemia), Svizzera, Cina, Russia, Giappone, Repubblica Ceca, Corea del Sud, Emirati Arabi Uniti, Arabia Saudita, Marocco e Vietnam.

Il comparto farmaceutico negli Stati Uniti e in Cina, le energie rinnovabili in Marocco e Colombia, l’agribusiness e la trasformazione alimentare in Perù e India, la sanità in Russia e Arabia Saudita, le infrastrutture in Messico e negli Emirati Arabi Uniti, le utility energetiche in Sudafrica, sono soltanto alcuni esempi di opportunità che le imprese italiane possono cogliere in questi mercati prioritari.

Scenari di previsione alternativi

L’elevata incertezza riguardo l’evoluzione dell’emergenza sanitaria a livello globale ha spinto gli analisti Sace a simulare due scenari di previsione alternativi, basati su assunti differenti e peggiorativi rispetto a quelli dello scenario base, in relazione alla durata e alla intensità dello shock sull’economia globale e, di riflesso, sulle esportazioni italiane.

Nel primo scenario alternativo, Sace ha considerato l’eventualità di un nuovo lockdown su scala globale nei primi mesi del 2021, mentre nel secondo scenario alternativo ha ipotizzato che le restrizioni all’attività economica e le misure di distanziamento sociale attualmente in essere in molte geografie siano allentate in maniera più lenta e graduale rispetto allo scenario base.

In entrambi gli scenari, la necessità di riattivare o mantenere le restrizioni al movimento delle persone e ai processi produttivi sia nazionali che internazionali accentuerebbe il crollo dell’export italiano, che nel 2020 segnerebbe -12% e -21,2% nei due scenari, rispettivamente.

Il 2021 non sarebbe più un anno di “rimbalzo”, ma vedrebbe una crescita ancora negativa nel primo e soltanto lievemente positiva nel secondo scenario alternativo, lasciando il pieno recupero dei valori esportati nel 2019, in entrambi gli scenari, concretizzarsi non prima del 2023.

Fonte: Rapporto Export Sace 2020