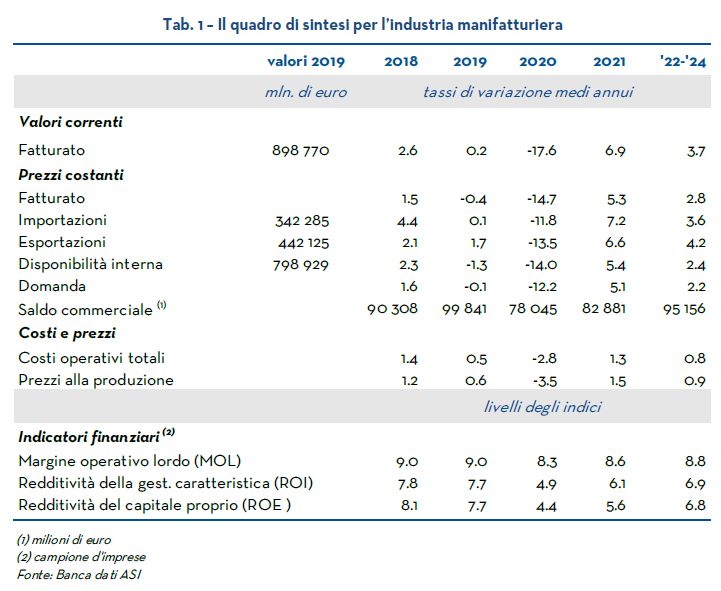

Gli scambi mondiali sono attesi posizionarsi, nel 2020, sui livelli di sei anni fa. Le misure di contenimento dell’epidemia, adottate in Italia e nei vari paesi del mondo, hanno portato a un rapido deterioramento che secondo le stime Prometeia porteranno quest’anno a una contrazione del 14.7% dei livelli di attività del manifatturiero italiano.

Per il 2021 è previsto un significativo rimbalzo, con una crescita del fatturato pari al 5.3% a prezzi costanti. Nel triennio 2022 - ’24 l’attività manifatturiera proseguirà lungo un percorso di graduale recupero, a ritmi di poco inferiori al 3% medio annuo.

Opportunità della ripartenza

La ripresa post Covid-19 rappresenta un’opportunità di trasformazione del tessuto produttivo e potrà accelere i processi di:

- innovazione e digitalizzazione già avviati nell’ambito della transizione verso il 4.0, che andranno a rinvigorire il ciclo degli investimenti

- sfruttamento delle tecnologie green come previsto anche nella nuova strategia industriale europea e nel piano di azione per l’economia circolare.

La necessità di garantire i cicli di fornitura anche nel caso di nuovi fenomeni epidemici, potrebbe spingere a una revisione del parco fornitori e dei mercati geografici di riferimento, nell’ottica di limitare i rischi connessi a una produzione frammentata su scala globale. Questa maggiore regionalizzazione delle catene del valore dovrebbe favorire un irrobustimento delle piattaforme produttive europee, scenario in cui le imprese italiane potranno contare su un buon livello competitivo per conquistare spazi.

Rispetto alla crisi del 2009

- La pandemia avrà impatti meno intensi sulla redditività manifatturiera perché il tessuto produttivo è oggi più resiliente, essendosi rafforzato in termini di liquidità e patrimonializzazione a seguito del severo processo di selezione e ristrutturazione degli ultimi anni

- Le nostre esportazioni di beni manufatti sono stimate in flessione del 13.5% (a prezzi costanti), percentuale decisamente inferiore al calo registrato nel 2009 (-20%).

Trend settoriali

In questo contesto eccezionalmente negativo, spicca l’andamento della Farmaceutica (+4.2% l’incremento atteso dei livelli di attività 2020), grazie al ruolo che ricopre nell’emergenza in atto e per la solidità dell’industria nazionale nelle filiere produttive globali.

Prospettive di calo moderato dei livelli di attività 2020 (inferiore alla media manifatturiera) per Alimentare e bevande (-4.4%) e Largo consumo (-10.1%), che non sono stati toccati dal fermo produttivo e possono beneficiare del traino parziale di alcuni consumi.

Prospettive meno negative emergono anche per gli Altri intermedi (-11.8%), sostenuti dall’aumento di domanda di prodotti in plastica e carta (legato all’emergenza sanitaria e ai provvedimenti di sicurezza messi in campo per fronteggiarla), per l’Elettronica (-13.4%), che trarrà sostegno dalla spinta agli investimenti in digitalizzazione e dai consumi domestici (beni e servizi Ict) e per i settori legati al ciclo edilizio, Prodotti e materiali da costruzione (-13.7% nel 2020) ed Elettrotecnica (-14%). Il traino dell’edilizia sarà visibile anche su alcuni comparti dei Prodotti in metallo (-16%) e della Metallurgia (-16.7%). I due settori, tuttavia, sconteranno maggiormente gli effetti della crisi, per via del legame intenso con il mondo automotive, che con il suo rallentamento influenzerà pesantemente anche gli Intermedi chimici (-15%).

La Meccanica (-18.8%) si troverà a fronteggiare una marcata contrazione della domanda mondiale, con effetti negativi sulle nostre esportazioni, e la battuta d’arresto del ciclo degli investimenti. Il settore Autoveicoli e moto (-25.9%) sperimenterà il calo dei livelli di attività più significativo del quadro manifatturiero.

Nella parte bassa del ranking settoriale si posizionano anche Mobili (-15.4%), Sistema moda (-18.6%) ed Elettrodomestici (-22.1%), penalizzati sul fronte dei consumi interni e delle esportazioni.

Fonte: Analisi dei Settori industriali Prometeia maggio 2020