Il contributo delle tecnologie digitali nel periodo pandemico è stato cruciale per garantire la continuità delle attività produttive, mentre il numero di lavoratori da remoto ha avuto un’impennata causando un’esplosione della domanda di servizi cloud che seguirà nei prossimi anni.

L’analisi dei dati sulla digitalizzazione delle imprese conferma il progressivo allineamento delle aziende italiane a quelle europee. La crescita dell’e-commerce è l’indicatore più evidente di come, soprattutto le PMI, abbiano cercato nuovi accessi ai mercati.

Con il varo del Piano Nazionale di Ripresa e Resilienza, l’innovazione digitale diventata l’asse strategico di tutti i programmi di rilancio della crescita. L’obiettivo è realizzare ecosistemi digitalizzati in cui:

- collaborino i fattori propulsori dell’innovazione (connettività di ultima generazione fissa e mobile, disponibilità di competenze tecniche e universitarie, partnership con grandi imprese, digitalizzazione di distretti e filiere, servizi pubblici efficaci)

- cogliere i vantaggi offerti dalle tecnologie emergenti indipendentemente dalla dimensione aziendale: Cloud, intelligenza artificiale, 5G, Internet of Things, Cybersecurity, Big Data, Mobile Business.

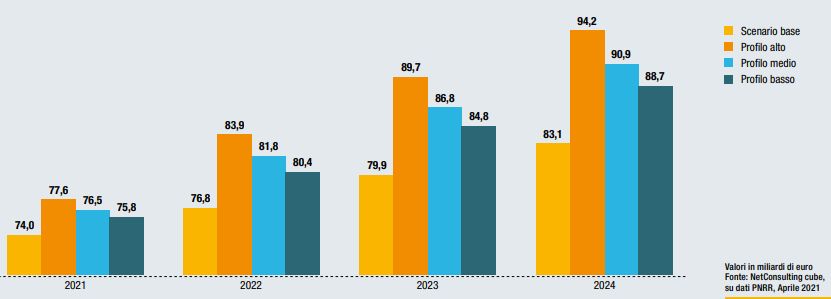

Previsioni 2021-2024

Le previsioni di crescita del mercato digitale nei prossimi tre anni sono fortemente condizionate dall’attuazione del PNRR, che prevede investimenti nel digitale per quasi 50 miliardi di euro entro il 2026. Per questo motivo il Report elabora quattro scenari di andamento del mercato digitale nel prossimo triennio (2021-2024).

- Primo scenario: una stima dell’evoluzione del mercato digitale senza alcun impatto dovuto al PNRR (crescita organica o scenario base)

- Secondo scenario: utilizzo del 100% dell’allocazione annuale dei fondi previsti dal PNRR (profilo alto)

- Terzo scenario: utilizzo del 70% dell’allocazione annuale dei fondi previsti dal PNRR (profilo medio)

- Quarto scenario: utilizzo del 50% dell’allocazione annuale dei fondi previsti dal PNRR (profilo basso).

Se si utilizzasse già nel corso del 2021 tutta l’allocazione dei fondi previsti per gli investimenti in digitale dal PNRR, il mercato potrebbe aumentare di 3,6 miliardi raggiungendo un volume di 77,6 miliardi di euro contro i 74 miliardi previsti in base alla sola crescita fisiologica.

Questo porterebbe il mercato digitale nel 2021 a una crescita dell’8,5% rispetto a una del 3,5% stimata senza il contributo dei fondi del PNRR.

L’impatto negli anni successivi è previsto tra i 4 e gli 1 punti percentuale in più sul tasso di crescita dello scenario base, a seconda che i fondi saranno utilizzati completamente o per il 70/50%. Nell’ipotesi più ottimistica di utilizzo completo dei fondi allocati annualmente, il mercato digitale crescerà fino a quasi 95 miliardi di euro nel 2024.

Trend tecnologie

Nel gruppo delle tecnologie più consolidate si collocano Mobile Business, incluse le app di e-commerce e di mobile banking, IoT e Cloud. Gli investimenti in soluzioni di IoT, pur rallentando nel 2020 (anno che ha visto il rinvio dei progetti soprattutto in ambito manifatturiero), registreranno una ripresa anche grazie all’impulso del piano Transizione 4.0, rafforzato dalla Manovra 2021 con circa 24 miliardi di euro agganciati al Recovery Plan, per rilanciare gli investimenti delle imprese nel processo di transizione tecnologica e di sostenibilità ambientale.

Nel secondo cluster di tecnologie sono inclusi paradigmi digitali sempre più strategici (Cybersecurity e Big Data), soluzioni di nicchia (Wearable Technology e piattaforme per la gestione Web), ed emergenti (soluzioni di AI/Cognitive e Blockchain).

Artificial Intelligence e Blockchain rivestono ancora un ruolo marginale, in termini di peso sul mercato, ma si prevede continuino a crescere a tassi maggiori del 20%.

Contesto internazionale

Da un punto di vista geografico, il mercato digitale è calato in tutte le aree del mondo. Nord America e Asia Pacifico sono le aree dove la spesa è diminuita con minore intensità. L’andamento del mercato in Nord America è riconducibile al buon trend della domanda di servizi – in particolare dei servizi di consulenza e di gestione, inclusi quelli basati sul Cloud, alle buone condizioni economiche di Stati Uniti e Canada e alla domanda di servizi e soluzioni digitali espressa dai governi di entrambi i paesi.

Il trend della spesa registrata nell’area Asia Pacifico beneficia degli investimenti sostenuti soprattutto dal governo cinese per avviare grandi iniziative digitali a supporto della ripresa.

La spesa di aziende e utenti dell’America Latina è scesa in modo significativo, frenata dalle difficilissime condizioni economiche e dall’andamento particolarmente turbolento della pandemia.

L’evoluzione della spesa nell’Europa a 28 paesi rispecchia la maturità della domanda di quest’area. È prevedibile che nel breve periodo la spesa nel digitale del vecchio continente avrà un rimbalzo positivo grazie agli stimoli provenienti dalle iniziative pubbliche e dai progressi ottenuti nell’ambito delle vaccinazioni.

L’andamento del mercato digitale nel resto del mondo è sostenuto dagli investimenti avutisi nei paesi dell’Europa centrale e orientale, del Medio Oriente e dell’Africa (MEA). Tutti questi paesi sono caratterizzati da una domanda emergente di prodotti e servizi digitali che potrebbe però essere frenata dal difficile contesto geopolitico che li contraddistingue.

Fonte: 52° rapporto Anitec-Assinform