Il mercato domestico è composto da 113 milioni di consumatori, il mercato domestico “allargato” (NAFTA) è composto da oltre 440 milioni di consumatori.

Non esistono barriere doganali che limitano le esportazioni di macchinari di provenienza europea. La quasi totalità delle tecnologie per il packaging alimentare ed il confezionamento sono inoltre esenti da dazi doganali. Le tecnologie europee possono quindi competere alla pari con i produttori di tecnologie statunitensi e canadesi.

Il Messico in cifre

- Secondo un ricerca dell’Istituto di statistica nazionale INEGI, le famiglie messicane destinano circa il 7 -10% del reddito nell’acquisto di bibite e prodotti simili. I 230 impianti di imbottigliamento commercializzano circa 300 milioni di casse di bevande gassate.

- Il Messico è il secondo consumatore mondiale di acqua purificata, dopo gli Stati Uniti. Il mercato cresce ed i consumi pro-capite giornalieri hanno raggiunto la soglia di 1,5 lt. Il mercato ha un valore complessivo di 600 miliardi di pesos e per il 70% dei volumi trattati utilizza i boccioni in pet. La parte rimanente utilizza le confezioni in pet, policarbonato e vetro (segmento premium).

- Il Messico ha il primato mondiale di consumo pro-capite annuo di bevande gassate (circa 163 lt). I messicani ingeriscono quotidianamente circa 132gr di zuccheri derivati, in buona misura, dai consumi di soft drinks.

- Nel 2010, il Messico ha conquistato la leadership mondiale nell’export di birra (gli Stati Uniti rappresentano il primo mercato di sbocco). Il consumo pro capite annuo si stima che raggiunga i 60 lt.

- L’industria messicana della trasformazione alimentare presenta interessanti prospettive di crescita. Negli ultimi tre anni il valore delle esportazioni di tutto il comparto alimentare è cresciuto del 50%

- Il Messico produce ogni anno circa 260 milioni di litri di tequila. Il distillato dell’agave blu é sempre piú apprezzato a livello planetario.

Nel 2011, l’industria messicana del confezionamento e dell’imbottigliamento ha raggiunto una produzione totale pari a 9.800.000 tonnellate (+5,3% rispetto al dato 2010).

Le catene di supermercati sono impegnate in programmi di forte espansione, in particolare, in provincia e nelle città di secondo livello. Un numero rilevante di Pmi dei settori alimentare e bevande, con marchi apprezzati a livello regionale, sono costrette ad acquisire rapidamente gli standard richiesti dalla grande distribuzione per non rischiare di perdere quote di mercato.

Secondo un recente studio della società leader mondiale nelle tecnologie per l’imbottigliamento, il segmento dei succhi di frutta ha il potenziale di crescita maggiore in America Latina.

Domanda messicana di tecnologie per il packaging alimentare

In Messico i maggiori utilizzatori che richiedono questo tipo di macchinari sono principalmente il settore alimentare e bevande, seguiti da prodotti farmaceutici e prodotti per la cura del corpo.

L'elevato consumo di bevande gassate e di birra, la crescente diversificazione delle abitudini alimentari della popolazione urbana determinano una vigorosa domanda di nuovi prodotti alimentari e di macchinari moderni per il confezionamento e l’imballaggio.

L'industria messicana di trasformazione alimentare è formata da un numero ristretto di grandi gruppi, con chiare posizioni di leadership di categoria di prodotto, ed una miriade di piccole e medie imprese. Il gruppo delle aziende leader è grande acquirente di tecnologie italiane.

| Azienda | Settori | Impianti in Messico |

|---|

Arca Continental | Bevande gassate, energetiche, acqua, snacks, dolciari | 20 (imbottigliamento) e 2 (dolciari) |

Coca Cola de Mexico | Bevande, succhi di frutta | Collabora con: Grupo Continental, Corporacion Rica, Grupo Tampico, Embotelladora de Colima, Embotelladora Arca, Yoli de Acapulco, Bebidas refrescantes, Nogales, Grupo Fomento, Bepensa, Coordinación industrial Mexicana, Corporación del Fuerte, Embotelladora del Nayar. |

Fomento Económico Mexicano (FEMSA) | Bevande gassate, succhi di frutta, acqua | 19 impianti |

| Grupo Bafar | Lavorazione carne | 9 impianti |

| Grupo Bimbo | Pane, prodotti da forno, snack | 39 impianti |

Grupo Embotelladoras Unidas | Bevande, lavorazione zucchero | 73 linee di produzione |

Grupo Herdez | Salse, pasta, cibi in scatola, caffé | 11 impianti |

Grupo Industrial Lala | Latte e derivati | 23 impianti |

| Gruma | Farina di mais e tortilla | 34 impianti |

Industrias Bachoco | Lavorazione carni avicole ed uova | 14 impianti |

| Pepsico Inc. | Prodotti da forno, snacks, bevande | 49 impianti |

| Sigma Alimentos | Carne, latticini, cibi pronti refrigerati e surgelati | 24 impianti |

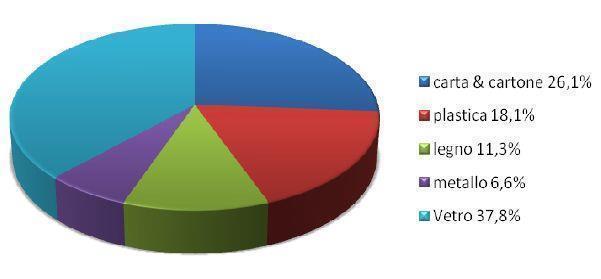

Nel 2011 la produzione annuale di vetro per il settore ha raggiunto i 3,47 milioni di tonnellate rispetto al 3,29 milioni del 2010. Il vetro è spesso utilizzato per i segmenti premium delle industrie della trasformazione alimentare e rappresenta il 37,8% dei materiali utilizzati per il l’imballaggio ed il confezionamento.

Secondo la camera messicana dell’industria della carta e cellulosa il valore annuale delle vendite è pari a 11,5 miliardi dollari, pari al 6,3% del prodotto interno lordo manifatturiero. Circa il 65/70% della produzione nazionale della carta/cartone è finalizzata al packaging.

I contenitori metallici, in alluminio e banda stagnata, sono molto popolari in Messico soprattutto per le bevande gassate, conserve vegetali, pesce. La resistenza/leggerezza dei nuovi contenitori, gli elevati livello di riciclo, una forte domanda sul mercato domestico, la significativa presenza dei minerali hanno creato le condizioni per la formazione di una fiorente industria locale di lattine e contenitori metallici.

Le tipologie di confezionamento più diffuse sono:

- le bottiglie in pet e lattine per le bevande gassate (i formati delle bevande in lattina variano dagli standard europei e sono di 222 - 453 - 680 ml.)

- i contenitori in tetra brik per i succhi

- il vetro per la birra, il vino, la tequila e per il segmento premium dei succhi

- boccioni di 10-20 lt in pet monouso per l’acqua purificata.

Il peso crescente della grande distribuzione organizzata e della distribuzione automatica influenza le decisioni di confezionamento dei maggiori gruppi industriali.

I convenience store propongono, prevalentemente, confezioni con formati piccoli di latticini, bibite, snack, piatti pronti con distributori automatici e vetrine refrigerate. I distributori automatici sono sempre più diffusi nei luoghi di lavoro e negli spazi comuni dei maggiori centri urbani del paese.

Negli ultimi 20 anni il Messico ha puntato sulla crescita delle produzioni biologiche per i mercati internazionali (le imprese del settore producono circa 200 prodotti bio, in particolare: caffé, miele, vaniglia, sesamo, cacao, vegetali, frutta, zucchero, amaranto e legumi). Le imprese messicane devono, in misura crescente, adottare processi di confezionamento primario e secondario dei prodotti biologici per salvaguardarne la qualità ed allo stesso tempo rispondere agli standard elevati richiesti dai distributori statunitensi ed europei.

La leadership italiana

La leadership in alcuni settori (meccanica, macchine per la ceramica, linee di imbottigliamento, tecnologie della plastica, alcune nicchie dei macchinari per l’edilizia) determina significativi flussi commerciali dall’Italia verso il Messico e rafforza ulteriormente l’immagine positiva del nostro paese come fornitore di tecnologie, design, attenzione alle esigenze dell’operatore industriale.

I macchinari italiani del food and beverage sono percepiti come una tecnologie di grande qualitá con un prezzo, spesso, piú elevato rispetto a quello praticato dai concorrenti. I prezzi non hanno, ad oggi, costituito una barriera all’export per le aziende italiane che vendono ai grandi gruppi della trasformazione alimentare e delle bevande.

Nel passato quinquennio, le imprese italiane hanno mantenuto una chiara leadership di mercato in diverse tecnologie che compongono la macrovoce doganale 8422. Il fatturato generato in Messico è stato pari 154,2 milioni di dollari con una quota di mercato pari al 28,6%.

Le tecnologie tedesche pur essendo apprezzate dagli operatori economici messicani hanno perso quote di mercato, passando da 21,58% del 2007 al 15,81 del 2011. I macchinari prodotti in Spagna, Svizzera, Svezia hanno riscontrato un apprezzamento crescente tra gli operatori locali.

Quote di mercato dei fornitori esteri (voce doganale 8422)

Fonte: ministero dell'Economia

In particolare si evidenziano interessanti opportunità per le imprese italiane specializzate in soluzioni innovative che risparmino energia/acqua, riducano la quantità di materiali utilizzati per il confezionamento, allunghino il ciclo di vita dei contenitori, assicurino i migliori standard di igiene e sicurezza alimentare, riescano a proporre macchinari con la capacità di lavorazione di contenitori di diversi dimensioni e formati.

I confini tra packaging e processing si riducono ed i grandi clienti messicani richiedono soluzioni integrate ai fornitori di macchinari per il confezionamento e l’imbottigliamento. I responsabili acquisti tecnologici delle maggiori societá industriali sono costantemente focalizzati su come risolvere le sfide della sicurezza alimentare e su come salvaguardare l’igiene in tutte le fasi della lavorazione degli alimenti.

Enrico Forzato

Fonte: Agenzia ICE - Messico