Lo shock pandemico Covid-19 ha evidenziato alcuni limiti della globalizzazione, tra cui l’eccessiva concentrazione della produzione di molti beni intermedi in alcune geografie, su tutte la Cina, che oggi rappresenta circa un terzo del mercato mondiale delle esportazioni di tali prodotti.

Già da alcuni anni è in atto un progressivo spostamento da Pechino a causa, principalmente, del rapido aumento del costo del lavoro in Cina, anche se finora circoscritto alle produzioni a minore valore aggiunto (come il tessile), che non richiedono una forza lavoro particolarmente qualificata e che sono soggette a una forte concorrenza di costo. L’analisi dei salari medi nell’industria manifatturiera nel 2019 evidenzia come il basso costo del lavoro non sia più un elemento caratterizzante dell’economia cinese, che con una retribuzione annua media di $9.962, offre salari più che doppi rispetto a paesi come India, Vietnam e Filippine (rispettivamente pari a $4.466, $4.041 e $3.916).

Impatto del Covid 19 in Asia e prospettive di ripresa

I mercati emergenti dell’Asia sono quelli per i quali si prospetta una ripartenza post pandemia più rapida. Secondo il FMI, la contrazione del Pil in questi Paesi si attesterà a -1,7% nel 2020, con previsioni di ripresa nel 2021 (+8%), contro una media del -3,3% nel 2020 e del +6% nel 2021 per l’aggregato mondiale dei Paesi emergenti e in via di sviluppo.

Tali dinamiche sono favorite soprattutto dall’andamento dell’attività economica in Cina – unica tra le principali economie mondiali con crescita positiva nel 2020 – in virtù del ruolo primario assunto da Pechino nella regione, sia come principale fornitore di beni intermedi nelle produzioni delle economie asiatiche, che come importante mercato di sbocco del loro export.

Alla contrazione del Pil del -6,8% tendenziale nel primo trimestre dell’anno rispetto al corrispondente periodo del 2019, l’economia cinese si è infatti risollevata nei due successivi (+3,2% e +4,9% tendenziale nel secondo e terzo trimestre), trainando, in parte, anche la ripresa di quei Paesi con cui intrattiene i principali legami commerciali.

Oltre la Cina

Le economie emergenti della regione asiatica rappresentano un’alternativa naturale per le imprese che cercano destinazioni alternative per i propri investimenti al di fuori della Cina. Per alcune delle multinazionali più importanti al mondo questo processo è già in atto.

Gradualmente i principali mercati emergenti della regione si stanno facendo largo grazie a caratteristiche favorevoli agli investitori: dispongono, infatti, di manodopera a minor costo rispetto alla Cina, di un ampio mercato domestico e di incentivi fiscali per gli investitori esteri e gli investimenti in infrastrutture. Inoltre, la creazione di un’area di libero scambio tra la Cina e i Paesi ASEAN ha ridotto notevolmente le barriere commerciali tra queste economie.

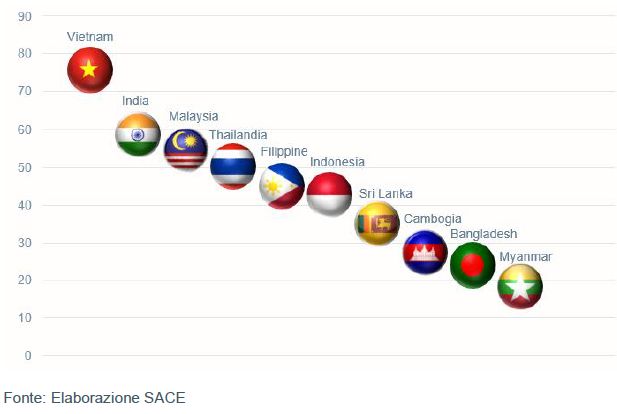

Per valutare quali Paesi potrebbero beneficiare maggiormente di una diversificazione degli investimenti dalla Cina, l’Ufficio Studi di SACE ha elaborato un indicatore composito di attrattività per diversi mercati emergenti asiatici, espressione sia di elementi di similarità dei sistemi produttivi rispetto a quello cinese, che delle caratteristiche dei contesti operativi (mercato del lavoro, logistica e infrastrutture, qualità della governance).

Con uno score pari a 76, il Vietnam dispone già delle competenze per assorbire parte della produzione cinese in specifici settori, quali ad esempio il tessile e quello dei prodotti elettronici. Inoltre, il livello dei salari in Vietnam è di circa il 60% inferiore a quello in Cina, a dispetto di un indice di capitale umano superiore a quello del gruppo di Paesi selezionati e non lontano da quello di Pechino. Va poi sottolineato come Hanoi abbia da poco aggiunto un’ulteriore “arma al proprio arsenale”, con l’entrata in vigore dell’accordo di libero scambio siglato con l’Europa che garantisce ai prodotti Made in Vietnam l’accesso al mercato unico europeo a condizioni estremamente favorevoli.

Anche India (59) e Malaysia (54) offrono importanti alternative di investimento nella regione asiatica, seppure con peculiarità differenti.

L’India può senz’altro rappresentare un’opportunità per molte imprese grazie alla vasta dimensione del proprio mercato domestico, un costo del lavoro contenuto e un atteggiamento da parte del governo Modi favorevole agli investitori esteri e allo sviluppo infrastrutturale. Di contro, l’industria manifatturiera indiana non è ancora riuscita a esprimere il proprio potenziale, mentre i servizi ricoprono un ruolo primario nell’economia, con un peso che raggiunge quasi il 60% del Pil. A livello settoriale, le opportunità principali si concentrano nell’elettronica, nella chimica e nella farmaceutica.

La Malaysia presenta un mercato domestico molto più contenuto e un costo del lavoro relativamente elevato, ma dispone di infrastrutture di qualità e il miglior sistema istituzionale tra i Paesi considerati in questa analisi.

A metà della classifica troviamo la Thailandia (50), caratterizzata da un elevato costo del lavoro, pari a circa l’80% di quello cinese, le Filippine (45) e Indonesia (43) che bilanciano ottime prospettive di crescita e carenze infrastrutturali o di governance.

Claudio Cesaroni

Fonte: Focus on Sace - Simest