Export italiano nel 2019

L’export italiano (476 miliardi di euro) ha chiuso il 2019 registrando una crescita del 2,3% e mantenendo la quota di mercato sul commercio mondiale stabile al 2,84%. L’Italia è il nono esportatore mondiale di beni e il 13° importatore.

Germania (12,2% sull’export totale italiano), Francia (10,5%) e Stati Uniti (9,6%) si confermano i primi tre mercati di sbocco. Macchinari (17,2%), moda (11,9%) e la filiera agro-alimentare (9,1%) i tre settori che contribuiscono maggiormente. Lombardia (27%), Emilia-Romagna (14,1%) e Veneto (13,7%) le tre regioni che esportano di più.

La crescita del 2019 ha riguardato, in particolare, il settore farmaceutico (+25,6%), le bevande (+6,8%), i prodotti del sistema moda (+6,2%), la metallurgia (+5,3%).

È cresciuto l’export verso il Giappone (+19,7%), anche grazie all’accodo di libero scambio con l’Unione Europea in vigore da febbraio 2019 e la Svizzera (+16,6%), hub di smistamento internazionale. Bene le vendite anche negli Stati Uniti (+7,5%), nonostante i dazi imposti a fine 2019 su alcune categorie di merci.

Anche i primi due mesi del 2020 sono stati positivi per l’export: +4,7% tendenziale, nonostante febbraio già risentisse del rallentamento dei flussi con la Cina.

Istat ha recentemente pubblicato i dati del periodo gennaio–maggio 2020 e indica per l’export una caduta tendenziale del 16%, chiaro sintomo della pandemia globale, da una parte. Dall’altra l’andamento congiunturale segna una crescita del 35% da aprile a maggio: primo segno di ripresa delle attività.

All’inizio dell’emergenza, si prevedeva una ripresa a “V”, come era avvenuto per la crisi conseguente all’epidemia Sars. Oggi, l’evidenza della durata della crisi trascinata nel tempo da fasi successive e de-sincrone su mercati diversi, fanno prevalere l’aspettativa di una ripresa a “U asimmetrica”.

Previsioni

Secondo la ricerca ICE-Prometeia, la ripresa degli scambi mondiali nel 2021 sarà guidata dall’aggregato degli Emergenti Asia (+10,3% e +8,2% per l’import di manufatti rispettivamente nel 2021 e 2022), Cina in testa.

La previsione per quest'anno prevede una flessione significativa nel primo semestre e un parziale miglioramento nel secondo. La caduta sarà tale da riportare indietro di sei anni le lancette degli scambi, attestandosi sui livelli di scambio del 2014.

Dal punto di vista delle categorie merceologiche, i ribassi più significativi nel 2020 sono previsti nei mezzi di trasporto, con l’import mondiale di autoveicoli e moto in contrazione del 16% a prezzi costanti e una domanda globale di cantieristica in forte flessione (-12%).

Il ridimensionamento potrà essere più contenuto nei settori meno ciclici e favoriti nel paniere di spesa associato all’emergenza, quali la chimica farmaceutica (-9,6%), l’alimentare e bevande (-10,6%) - con una forte contrazione della domanda del canale Ho.Re.Ca – e elettronica ed elettrotecnica (-10% circa).

Il vero banco di prova per le imprese si avrà, tuttavia, a partire dal 2021, quando - al netto dei rischi di nuove ondate di contagio - si potrà assistere a una ripresa delle opportunità collegate al ciclo economico internazionale (7,6% la variazione degli scambi).

Grazie a un consolidamento dello sviluppo economico complessivo, anche nel 2022 il ritmo di espansione della domanda sarà sostenuto (5,5%), riportando i volumi di scambio sui valori del 2019.

Da un punto di vista geografi co, tutte le aree sono previste in recupero. L’obiettivo di ripianare le perdite imposte dalla crisi Covid-19 non sarà, tuttavia, alla portata dei mercati maturi. Per contro, le prospettive appaiono nettamente più favorevoli per gli emergenti.

Ricadute importanti nello scenario futuro potrebbero derivare anche da un ridisegno delle filiere globali data la maggior consapevolezza raggiunta durante l’emergenza Covid-19 sulla sicurezza degli approvvigionamenti.

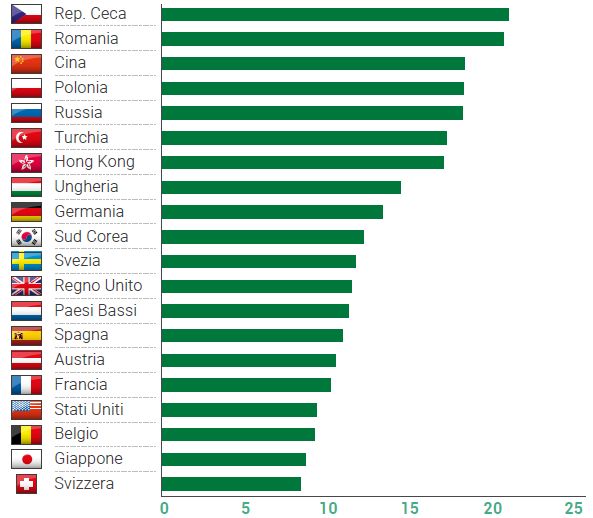

Le opportunità nel 2021-2022: crescita dei primi 20 mercati per l’export italiano

(var. % cumulate, prezzi costanti)

Commercio elettronico

Le vendite on-line (B2B e B2C) costituiscono un mercato da 26 trilioni di dollari che cresce a ritmi del 9% circa all’anno, accelerati in prospettiva dalle nuove abitudini di consumo sperimentate nel periodo di lock-down. 412 milioni di dollari sono transazioni cross-border di cui l’Italia ha una quota in esportazione dell’1% circa, cioè un terzo della nostra partecipazione al commercio mondiale.

I dati stimati da Statista relativamente al periodo 2019-2023, mostrano tassi di crescita annui di molto superiori alla media globale per paesi quali l’India (il paese con il maggior tasso di crescita stimato annuo, pari al 17,8%), la Spagna e la Cina (intorno all’11%), l’Indonesia, l’Argentina ed il Sud-Africa (con circa il 10%) e l’Arabia Saudita (9,5%). Gli Stati Uniti si attestano al 7,8% di crescita annua.

Tale valore è di poco superiore alla crescita prevista per i principali paesi europei (la Francia con il 7,7%, la Germania con il 6.3% e il Regno Unito con il 5,7%), dove la propensione a limitare l’acquisto online all’interno dei propri confini è ad oggi ancora largamente predominante e relativamente più alta dell’Italia, in cui la percentuale delle aziende che usano l’e-commerce per vendere all’estero, secondo dati Statista ed Eurostat, è superiore alla media Europea.

Le stime sui tassi di crescita annui settoriali fino al 2024 confermano la rilevanza del settore alimentare e dell’abbigliamento, per cui si prevedono tassi di crescita intorno al 10% l’anno e una sempre maggiore domanda da parte dei consumatori cinesi e, per quanto concerne il mercato europeo, da parte dei consumatori tedeschi e britannici.

Nel 2019, l’export digitale italiano di prodotti destinati a consumatori finali in modo diretto (B2C) o intermediato (B2B2C) ha raggiunto un valore di 11,8 miliardi nel 2019 (con una crescita del +15%) secondo i dati dell’Osservatorio Export Digitale del Politecnico di Milano.

Il peso dell’export digitale B2C su quello tradizionale è pari a poco più del 7%, se consideriamo i prodotti di consumo. È pari invece a circa il 2,5% se consideriamo tutte le tipologie di beni.Il settore più importante è quello della moda (capi di abbigliamento, calzature e accessori) che rappresenta il 66% dell’export online di beni di consumo, per un valore di circa 7,8 miliardi di euro (14,5% dell’export totale di settore). Troviamo poi il comparto alimentare con l’11% (1,3 miliardi di euro pari al 3% dell’export totale di settore). Il terzo comparto per l’export online è l’arredamento che pesa poco più dell’8% e vale un miliardo (il 10% dell’export complessivo di mobili).

Per quanto riguarda il B2B, l’export digitale nel 2019 ha raggiunto un valore di 134 miliardi (+1,5% rispetto al 2018) e rappresenta il 28% dell’export complessivo (online e offline). Il tasso di penetrazione dell’export digitale in ambito B2B è dunque più elevato di quello legato solo agli scambi su territorio italiano (19%, come precedentemente mostrato).

La filiera più digitalizzata per i flussi di export si conferma quella automobilistica, nonostante l’export complessivo di questo settore sia diminuito rispetto al 2018, anche come conseguenza della riduzione della domanda di componenti auto da parte della Germania. Nel 2019, il settore automobilistico pesa per il 22,5% dell’export digitale B2B e assume un valore pari a 30 miliardi di euro (circa il 73% del totale di settore). Segue poi il tessile e abbigliamento, con un peso del 15% sull’export digitale B2B e un valore di 20 miliardi, ossia il 38% del totale di settore.

Inoltre, troviamo la meccanica che pesa per circa l’11% dell’export digitale B2B, ossia poco più di 15 miliardi in valore assoluto che rappresentano circa il 18% del totale di settore. Infi ne, abbiamo il settore del largo consumo con un peso del 6% (otto miliardi), il settore del materiale elettrico (5%, sei miliardi), l’elettronica (3%, quattro miliardi), il farmaceutico (2,5%, 3,4 miliardi), e una molteplicità di altri settori (ad esempio le costruzioni e il chimico) che complessivamente costituiscono quasi il 35% dell’export digitale B2B e valgono circa 46 miliardi.

Fonte: ICE