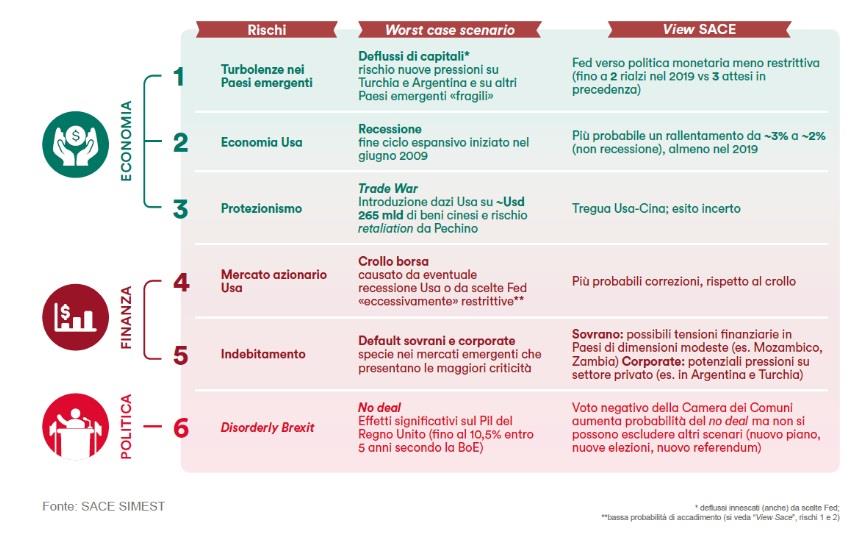

Le economie avanzate, pur presentando alcune criticità, non mostrano un quadro in deterioramento. Tuttavia, alcuni rischi al ribasso, quali una Brexit “disordinata” e il rallentamento di Stati Uniti e Unione Europea, vedono aumentare la loro probabilità di accadimento. Guardando ai fondamentali dell’economia americana crediamo che, almeno per il 2019, una recessione o un crollo del mercato azionario siano improbabili.

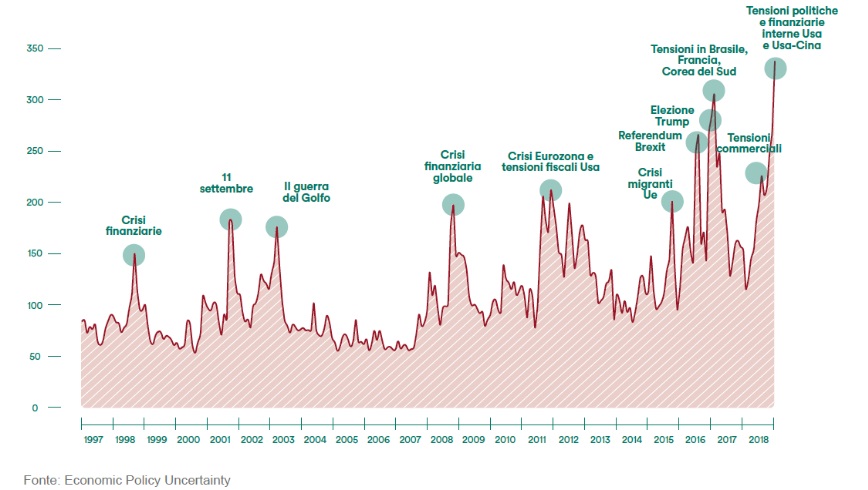

La Mappa dei Rischi 2019 di SACE SIMEST offre una riproduzione coerente di questo contesto, specie in relazione all’eterogeneità delle performance tra economie avanzate ed emergenti. Il quadro globale che le imprese italiane si troveranno ad affrontare sarà ancora più complesso nel 2019.

Permane il rischio di nuove turbolenze negli emergenti, specie in quelle economie che per caratteristiche strutturali si mostrano potenzialmente più vulnerabili. Tuttavia, da un lato i timori sono attenuati, in una certa misura, dal probabile “allentamento” della politica monetaria della Fed; dall’altro, occorre effettuare opportuni distinguo: ci sono “emergenti ed emergenti”, con differenti caratteristiche e capacità di far fronte a eventuali shock.

Nonostante le criticità, vi sono Paesi (ad esempio, Brasile, India e Indonesia) con fondamentali che ci fanno ritenere che non si verificheranno crisi come quelle che hanno riguardato Argentina e Turchia nel 2018.

Una “tregua” è invece in atto con riguardo alla “guerra dei dazi” tra Pechino e Washington: difficile tuttavia prevedere quanto e se durerà, o se invece, ancor peggio per le nostre imprese, dopo i beni cinesi, l’amministrazione Trump metterà nel mirino anche quelli europei (in particolare nel comparto automotive).

L’indebitamento globale ha raggiunto i 244 mila miliardi di dollari nel terzo trimestre del 2018 (pari al 318,2% del Pil mondiale e in aumento del 2,5% rispetto al quarto trimestre del 2017) e vede nell’incremento osservato nei mercati emergenti le principali criticità (+5,9%, per un totale di 68,4 mila miliardi).

Sul versante dei rischi politici invece, non si sono registrate variazioni rilevanti, salvo i prevedibili peggioramenti in Argentina e Turchia. Si rileva tuttavia un aumento del rischio di trasferimento (un rischio politico “vestito da economico”): Argentina e Turchia figurano di nuovo nell’elenco dei downgrade, insieme a vari Paesi del continente africano (tra cui lo Zambia) e di alcuni Paesi dell’Asia centrale (Turkmenistan, Azerbaigian e Kazakistan).

La conoscenza dei rischi è imprescindibile per le imprese, ma finisce con il rivelarsi un esercizio parziale se non abbinato a un’adeguata lettura delle opportunità. Con questa ambizione, SACE SIMEST ha effettuato un’analisi sui primi 100 mercati di sbocco dei beni italiani. Ne è emerso un quadro del nostro export piuttosto eterogeneo e ben distribuito in termini di geografie di destinazione con diversi livelli di rischiosità.

Altrettanto ben distribuite risultano le 20 geografie prioritarie individuate da SACE SIMEST. La Cina si conferma tra i migliori mercati in termini di rischio-opportunità. Gli Stati Uniti, nonostante l’atteso rallentamento, continueranno a rappresentare un mercato dalle potenzialità elevate (e ancora non pienamente espresse, specie negli Stati in cui le nostre imprese sono poco presenti). Paesi con vaste popolazioni come Brasile, India, Indonesia e Vietnam, dovranno essere adeguatamente presidiate; la crescita infatti non può non passare anche per le dimensioni del mercato. Tra le geografie a rischio medioalto, non mancheranno buone occasioni per i nostri esportatori anche nel continente africano (ad esempio in Marocco, Kenya e Senegal).

Scarica il Focus On

Per maggiori informazioni

A cura dell’Ufficio Ricerca e Studi