Tali tipologie sono rilevabili dal campo 41 del messaggio Swift MT700 che viene utilizzato per l’emissione dei crediti documentari.

Con “By payment” si intende un credito di pagamento a vista e la banca impegnata a pagare, valutata la conformità dei documenti entro 5 giorni lavorativi successivi alla presentazione, dovrà effettuare il pagamento al beneficiario a vista.

Con “By deferred payment” si intende un credito documentario di pagamento differito e la banca impegnata a pagare, valutata la conformità dei documenti entro 5 giorni lavorativi successivi alla presentazione, dovrà effettuare il pagamento al beneficiario nei termini indicati nel credito.

Con “By acceptance” si producono gli stessi effetti del “by def payment” ma il beneficiario dovrà produrre una tratta (draft) come da indicazioni del credito.

Con “By negotiation” si rimane nell’ambito di crediti documentari a scadenza (anche se non è raro rilevare crediti documentari “by negotiation” con “draft at sight”), ma il beneficiario ha la possibilità di ottenere dalla banca di negoziazione una prestazione finanziaria in tempi anteriori rispetto ai quali la banca emittente deve rimborsare la banca di negoziazione. Con “By negotiation”, infatti, la banca del beneficiario può “acquistare” i documenti e/o la tratta riconoscendo al beneficiario un importo in termini anticipati rispetto al rimborso dovuto dalla banca emittente.

Il termine «purchase», utilizzato dalla normativa, indica qualsiasi forma di acquisizione – nell’ambito di una presentazione conforme - da effettuarsi in tempi anteriori rispetto ai quali la banca emittente deve rimborsare la banca designata negoziatrice. Il processo di acquisizione dei documenti o della tratta da parte della banca designata a negoziare prevede una variabilità circa:

- le modalità tecniche dell’acquisto

- le caratteristiche dell’anticipo (pro soluto / pro solvendo)

- l’ammontare dell’anticipo

- il momento dell’erogazione

- le condizioni dell’anticipo (in teoria anche nessun anticipo).

Come preparare la draft?

Nell’ambito dei crediti documentari “By Acceptance” e “By Negotiation” (ma a volte anche nei crediti documentari “By Payment”) si richiede la presentazione di una “draft”.

Nei paesi di Common Law, la “draft” equivale sostanzialmente a una cambiale tratta e tale termine designa una famiglia di strumenti le cui caratteristiche tecnico-giuridiche sono determinate dai singoli ordinamenti nazionali che ne disciplinano l’utilizzo e l’emissione.

Nel commercio internazionale hanno un significato tendenzialmente atecnico, vista anche la variabilità delle sue qualifiche: bank draft, documentary draft, clean draft, sight draft, ecc. Per ragioni di opportunità, è preferibile continuare a tradurre il termine “draft” in italiano come tratta.

La Pubblicazione ISBP 681 ICC (Prassi Bancaria Internazionale Uniforme) indica:

- al paragrafo 54 d che “un credito può essere emesso con la richiesta di una tratta spiccata sull’ordinante tra i documenti da presentare, ma non deve essere emesso utilizzabile mediante tratta spiccata sull’ordinante”

- al paragrafo 52 che “la tratta deve essere spiccata sul soggetto stabilito nel credito” e che “la tratta deve essere spiccata dal beneficiario”.

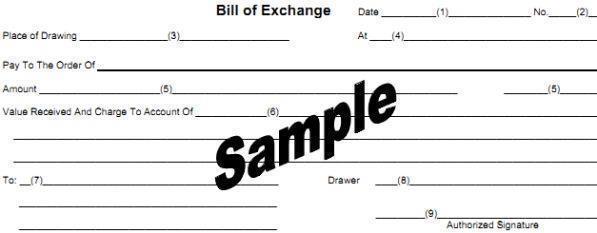

Di seguito si riporta un modello di “Bill of Exchange” (Bank Draft) con le relative istruzioni per la compilazione (fonte: California Bank & Trust – Los Angeles, USA).

1) Data della draft

2) Numero della draft (è possibile inserire lo stesso numero della fattura o un numero sequenziale)

3) Città e Stato dove la draft viene emessa

4) Indicare se la draft sarà pagata “at Sight” o a 30, 60, 90, 120, o n “days after Sight” o “Bill of Lading” date”

5) Inserire l’ammontare in lettere e, in fondo, l’ammontare in numeri indicando la relative valuta. Si precisa che: il paragrafo 50 della ISBP 681 ICC stabilisce che “l’importo in lettere deve corrispondere esattamente all’importo in cifre se ambedue sono indicati e indicare la divisa come stabilita nel credito” mentre il paragrafo 55 prevede che “le correzioni e le modifiche su una tratta, se presenti, devono apparire autenticate dal traente”

6) Inserire le istruzioni del credito documentario, per es. “Drawn under ABC Bank, Any City, Any Country letter of credit number 12345 dated January 1, 2000”

7) Inserire “the paying bank/drawee bank”. La “drawee bank” è la banca trassata (in molti casi sarà la banca emittente il credito)

8) “Drawer” sarà soggetto che emette la tratta, di solito il beneficiario

9) Il “Drawer” dovrà firmare la draft.

In riferimento al punto 4 indicato sopra, si segnala che il paragrafo 43 della ISBP 681 ICC, specifica il calcolo della data di scadenza di una draft. Ad esempio, se un credito richiede una tratta con scadenza 60 giorni data Bill of Lading e se la data della Bill of Lading è 12/07/2007, la scadenza nella draft può essere indicata come segue:

- 60 giorni dopo la data della BL 12/07/2007

- 60 giorni dopo il 12/7/2007

- 60 giorni dopo la data della BL e una indicazione, sul recto del documento, indicante la data della BL

- 60 giorni data su draft datata lo stesso giorno della BL

- 10/09/2007.

Il paragrafo 46 ISBP 681 ICC stabilisce inoltre che “in caso di documenti conformi, per le tratte spiccate a «xxx giorni vista», la data di scadenza sarà xxx giorni dopo la data di ricevimento dei documenti da parte della banca trassata”.

Si ricorda, infine, che la draft va opportunamente bollata secondo quanto specifica la normativa sull’imposta di bollo relativa a cambiali e titoli di credito (Dpr 26 ottobre 1972, n. 642, recante «Disciplina dell’imposta di bollo»), normativa che è stata parzialmente modificata dalla legge 30 luglio 2004, n. 191.

Domenico Del Sorbo